La obligación del IRP RSP tienen las personas que son prestadores de servicios personales, p.ej. salarios u honorarios en relación de dependencia o de forma independiente y que tienen ingresos superiores a Gs. 80.000.000 por año.

En el IRP RSP la compra de un inmueble solamente es deducible como gasto o inversión si se trata de la vivienda principal del contribuyente. Si se compra un inmueble adicional, p.ej. una segunda casa o un terreno para inversión, no se puede deducir de los ingresos anuales, sino recién cuando se vende de vuelta como costo.

El Art. 22 de la RG69/2020 de la DNIT dice:

«A efectos del artículo 66 de la Ley, se entenderá por vivienda al lugar donde el contribuyente tiene establecido el asiento principal de su residencia y en la cual habita de forma permanente con el núcleo principal de su familia, el cual lo componen el contribuyente con su cónyuge, y a falta de este último, sus hijos o hermanos menores de edad. No constituirá inmueble destinado a la vivienda del contribuyente del IRP-RSP aquel que este haya adquirido para la vivienda de sus familiares a cargo.«

Hay tres formas de adquirir un inmueble/vivienda:

- Al contado, con dinero ahorrado

- Al contado, con dinero de un préstamo obtenido de una institución financiera

- Financiado en cuotas del mismo vendedor

Todo esto está dispuesto en el Art. 66 de la Ley 6380/19, así como en la RG 69/2020 en sus artículos 21 y 22.

Al Contado, con dinero ahorrado

En este caso, el contribuyente del IRP por Rentas por Servicios Personales compra la vivienda con el dinero que gana en un año o con ahorros de los últimos años. Si el precio de la compra de la vivienda no supera el monto de los ingresos de este año, el precio total se puede deducir. Sin embargo, también tendrá otros gastos de vida. Esto haría, que se registran más egresos que ingresos.

Para no perder la inversión en la vivienda, se tienen que observar los formularios presentados del IRP de los últimos 5 ejercicios (o la cantidad de ejercicios que ya es contribuyente), porque la Ley 6380/19 en su Art. 66 expresa:

«Las pérdidas fiscales que se generen como resultado de la aplicación de este numeral, se podrán compensar con hasta el 20% (veinte por ciento) de las rentas netas correspondientes a este Capítulo, de los próximos cinco ejercicios fiscales, a partir del siguiente ejercicio en que se produjeron las mismas.»

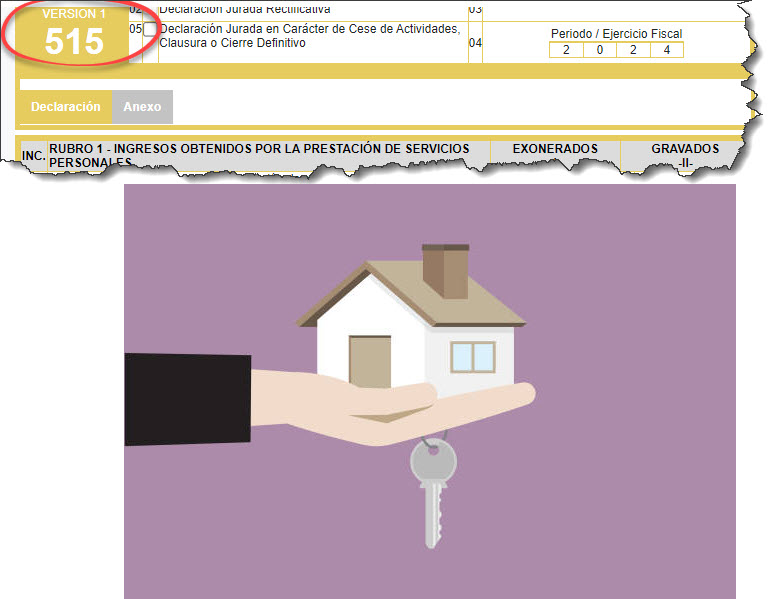

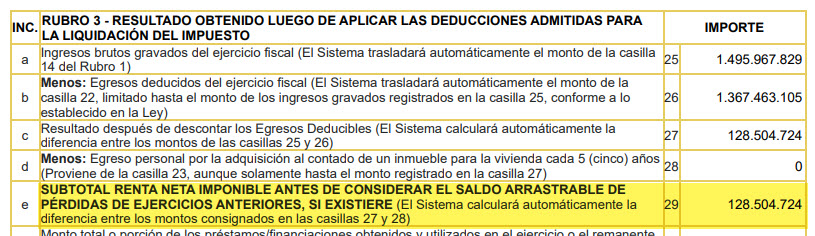

Esto significa que hay que verificar la casilla Nro. 29 del Formulario 515 de los 5 ejercicios anteriores.

Es muy importante mencionar que estas rentas de ejercicios anteriores deben ser declaradas en el ANEXO al Formulario 515 del año en el cual se compra la vivienda, para que la pérdida fiscal mencionada pueda ser arrastrada.

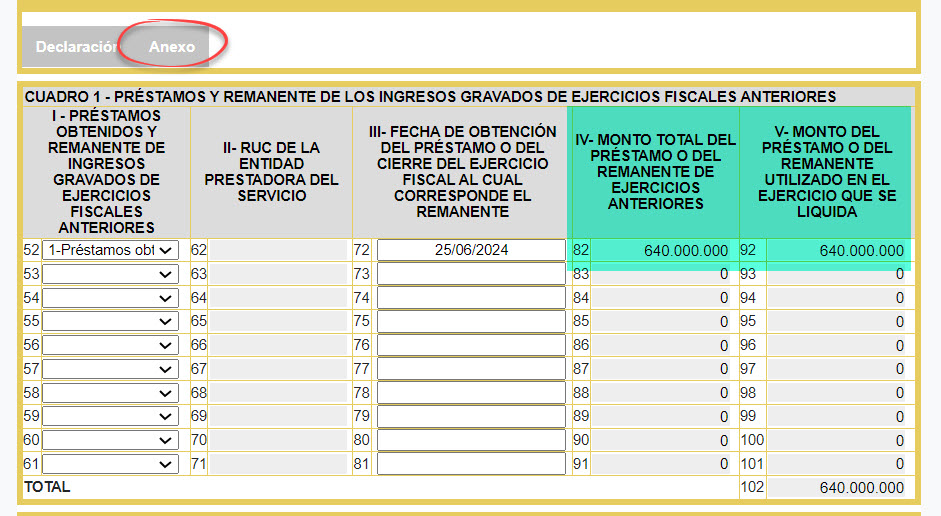

Al contado, con dinero de un préstamo obtenido de una institución financiera

En este caso, los ingresos del contribuyente del IRP en un año son menores al precio de la compra de la vivienda. Se toma un préstamo para pagar al contado la casa, pero en los próximos años se pagarán las cuotas de este préstamo. La compra de la vivienda va ser totalmente deducible en el año en que se compra, pero para que se pueda reconocer la pérdida fiscal y trasladarla a los años siguientes, se debe informar en el Anexo al Formulario 515 sobre el préstamo obtenido.

Como ya mencionado anteriormente, la pérdida fiscal generada por la compra de la vivienda, se podrá compensar con rentas netas futuras, hasta el 20% de la renta.

Financiado en cuotas del mismo vendedor

En este caso, no se compra la vivienda al contado, sino se pagan cuotas. También aquí la compra de la vivienda – si cumple los criterios de vivienda según lo dispuesto por la Administración Tributaria – es deducible, pero no se va a deducir en un año el precio total de la compra, sino solamente el monto pagado en ese año por la casa.

Aquí no hay nada que declarar en el Anexo del formulario 515, sino las cuotas pagadas se cargan directamente en la casilla 17 del rubro 2 junto con los gastos familiares.

Venta de la vivienda comprada y deducida

La vivienda deducida como inversión o gasto no va a ser costo de ventas en el caso que se vuelva a vender. Esto quiere decir que, si se vende esta vivienda que se ha utilizado como inversión deducible, no se puede optar por liquidar por renta real (diferencia entre precio de venta y precio de compra) el impuesto, sino se va a tener que pagar la tasa presunta del 2,4% sobre el precio de venta. Lo bueno es que generalmente la venta va a ser exenta de IVA porque las personas físicas pueden vender los inmuebles sin IVA.