Die Verpflichtung zur IRP RSP besteht für Personen, die persönliche Dienstleistungen erbringen, z.B. Gehälter oder Honorare in Abhängigkeit oder auf selbstständiger Basis, und deren Einnahmen über Gs. 80.000.000 pro Jahr liegen.

Beim IRP RSP ist der Kauf einer Immobilie nur dann als Ausgabe oder Investition abzugsfähig, wenn es sich um die Hauptwohnung des Steuerpflichtigen handelt. Wird eine zusätzliche Immobilie erworben, z.B. ein zweites Haus oder ein Grundstück als Investition, kann dies nicht von den Jahreseinnahmen abgezogen werden, sondern erst beim Wiederverkauf als Kosten.

Artikel 22 der RG69/2020 der DNIT besagt:

«Für die Zwecke des Artikels 66 des Gesetzes wird unter einer Wohnung der Ort verstanden, an dem der Steuerpflichtige seinen Hauptwohnsitz hat und wo er dauerhaft mit dem Hauptteil seiner Familie wohnt, der aus dem Steuerpflichtigen und seinem Ehepartner besteht und, wenn letzterer fehlt, aus seinen minderjährigen Kindern oder Geschwistern. Eine Immobilie, die der Steuerpflichtige des IRP-RSP für die Wohnung seiner unterhaltsberechtigten Familienangehörigen erworben hat, gilt nicht als für Wohnzwecke des Steuerpflichtigen bestimmt.«

Es gibt drei Möglichkeiten, eine Immobilie/Wohnung zu erwerben:

- Barzahlung, mit gespartem Geld

- Barzahlung, mit Geld aus einem von einer Finanzinstitution aufgenommenen Darlehen

- Finanzierung in Raten durch den Verkäufer selbst

All dies ist in Artikel 66 des Gesetzes 6380/19 sowie in der RG 69/2020 in den Artikeln 21 und 22 festgelegt.

Barzahlung, mit gespartem Geld

In diesem Fall kauft der Steuerpflichtige der IRP für Einkünfte aus persönlichen Dienstleistungen die Wohnung mit dem Geld, das er in einem Jahr verdient, oder mit Ersparnissen der letzten Jahre. Wenn der Kaufpreis der Wohnung den Betrag der Einnahmen dieses Jahres nicht übersteigt, kann der Gesamtpreis abgezogen werden. Allerdings hat er auch andere Lebenshaltungskosten. Dies würde dazu führen, dass mehr Ausgaben als Einnahmen registriert werden.

Um die Investition in die Wohnung nicht zu verlieren, müssen die eingereichten Formulare des IRP der letzten 5 Geschäftsjahre (oder die Anzahl der Jahre, in denen man bereits Steuerpflichtiger ist) beachtet werden, weil das Gesetz 6380/19 in Artikel 66 besagt:

«Die steuerlichen Verluste, die sich aus der Anwendung dieser Nummer ergeben, können mit bis zu 20% (zwanzig Prozent) der Nettorenten dieses Kapitels der nächsten fünf Steuerjahre, beginnend mit dem folgenden Geschäftsjahr, in dem sie entstanden sind, ausgeglichen werden.«

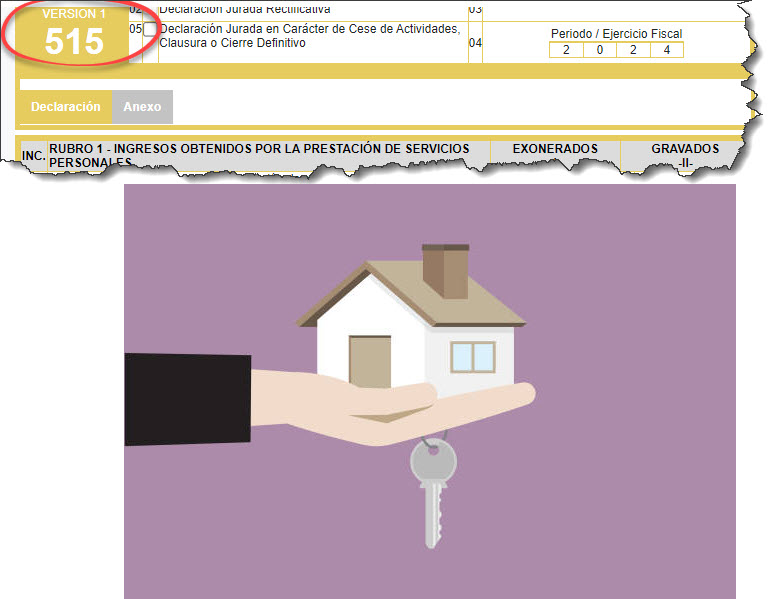

Das bedeutet, dass die Feldnummer 29 des Formulars 515 der letzten 5 Geschäftsjahre überprüft werden muss.

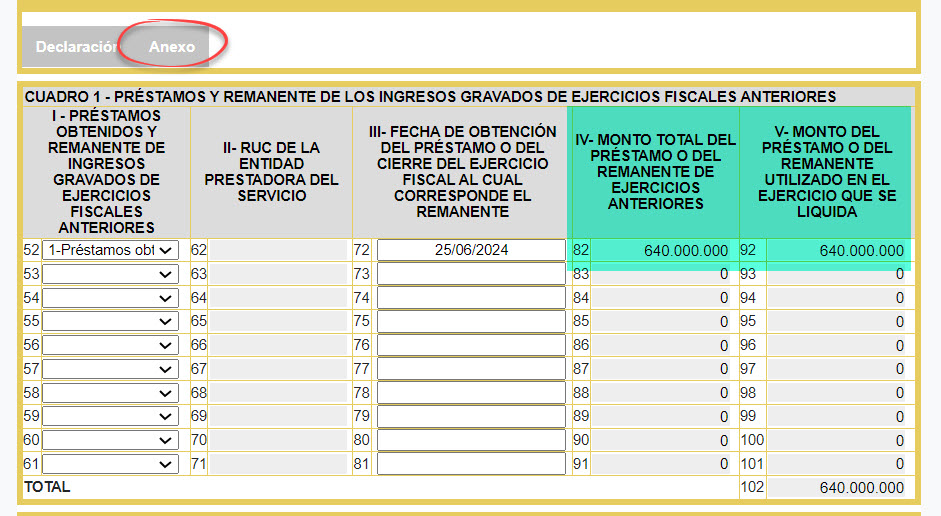

Es ist sehr wichtig zu erwähnen, dass diese Einkünfte der vorhergehenden Jahre im Anhang zum Formular 515 des Jahres, in dem die Wohnung gekauft wird, deklariert werden müssen, damit der genannte steuerliche Verlust vorgetragen werden kann.

Barzahlung, mit Geld aus einem Darlehen einer Finanzinstitution

In diesem Fall sind die Einnahmen des Steuerpflichtigen des IRP in einem Jahr geringer als der Kaufpreis der Wohnung. Es wird ein Darlehen aufgenommen, um die Wohnung bar zu bezahlen, aber in den nächsten Jahren werden die Raten dieses Darlehens bezahlt. Der Kauf der Wohnung wird im Jahr des Kaufs vollständig abzugsfähig sein, aber um den steuerlichen Verlust anzuerkennen und auf die folgenden Jahre zu übertragen, muss im Anhang zum Formular 515 über das aufgenommene Darlehen informiert werden.

Wie bereits erwähnt, kann der durch den Kauf der Wohnung entstandene steuerliche Verlust mit zukünftigen Nettorenten bis zu 20% der Einkünfte ausgeglichen werden.

Finanzierung in Raten durch den Verkäufer

In diesem Fall wird die Wohnung nicht bar bezahlt, sondern es werden Raten gezahlt. Auch hier ist der Kauf der Wohnung – wenn er die Kriterien der Wohnung gemäß den Bestimmungen der Steuerverwaltung erfüllt – abzugsfähig, aber der Gesamtpreis des Kaufs wird nicht in einem Jahr abgezogen, sondern nur der in diesem Jahr für die Wohnung gezahlte Betrag.

Hier muss nichts im Anhang des Formulars 515 deklariert werden, sondern die gezahlten Raten werden direkt in Feld 17 des Abschnitts 2 zusammen mit den Familienausgaben eingetragen.

Verkauf der gekauften und abgezogenen Wohnung

Die als Investition oder Ausgabe abgezogene Wohnung wird beim Wiederverkauf nicht als Verkaufskosten berücksichtigt. Das bedeutet, dass, wenn diese als abzugsfähige Investition genutzte Wohnung verkauft wird, die Steuer nicht auf dem realen Gewinn (Differenz zwischen Verkaufspreis und Kaufpreis) berechnet werden kann, sondern der vermutete Steuersatz von 2,4% auf den Verkaufspreis gezahlt werden muss. Das Gute daran ist, dass der Verkauf in der Regel von der Mehrwertsteuer befreit ist, da Privatpersonen Immobilien ohne Mehrwertsteuer verkaufen können.